Analyse de Clément Francomme sur les chiffres T1 2022 du marché non coté

Le marché non coté connaît depuis plusieurs années une croissance fulgurante et intéresse de plus en plus les particuliers en quête de sens pour leurs investissements. Dans cet article, nous vous présentons l’analyse de Clément Francomme, fondateur d’Utocat, sur les derniers chiffres significatifs de la Banque de France pour le secteur du non coté.

Décorrélés des fluctuations boursières, les titres non cotés sont des supports d’investissement intéressants lorsque l’économie est perturbée. Cela participe certainement à expliquer les performances du private equity en 2021, qui sont restées très bonnes malgré la crise liée au coronavirus. Quelle est la tendance en 2022? Voici notre étude suite à la parution des chiffres de la Banque de France sur l’épargne des ménages* au 1er trimestre.

L’avis de Clément Francomme

"Utocat est une regtech qui conçoit des logiciels ayant pour but d’accélérer et de simplifier les investissements non cotés en bourse. Clément Francomme, fondateur d’Utocat, a pour objectif de rendre la finance utile au service de l’économie réelle. C’est pourquoi il a créé avec son équipe la solution Catalizr, qui répond à la problématique suivante : comment réduire les coûts et les délais de traitement dans les placements non cotés, tout en augmentant la satisfaction client."

Grâce à notre solution

nous bouleversons le secteur du non coté.

Il parait que c'est compliqué de faire simple... Nous, on le fait !

Les investissements dans le non coté : état des lieux au 1er trimestre 2022

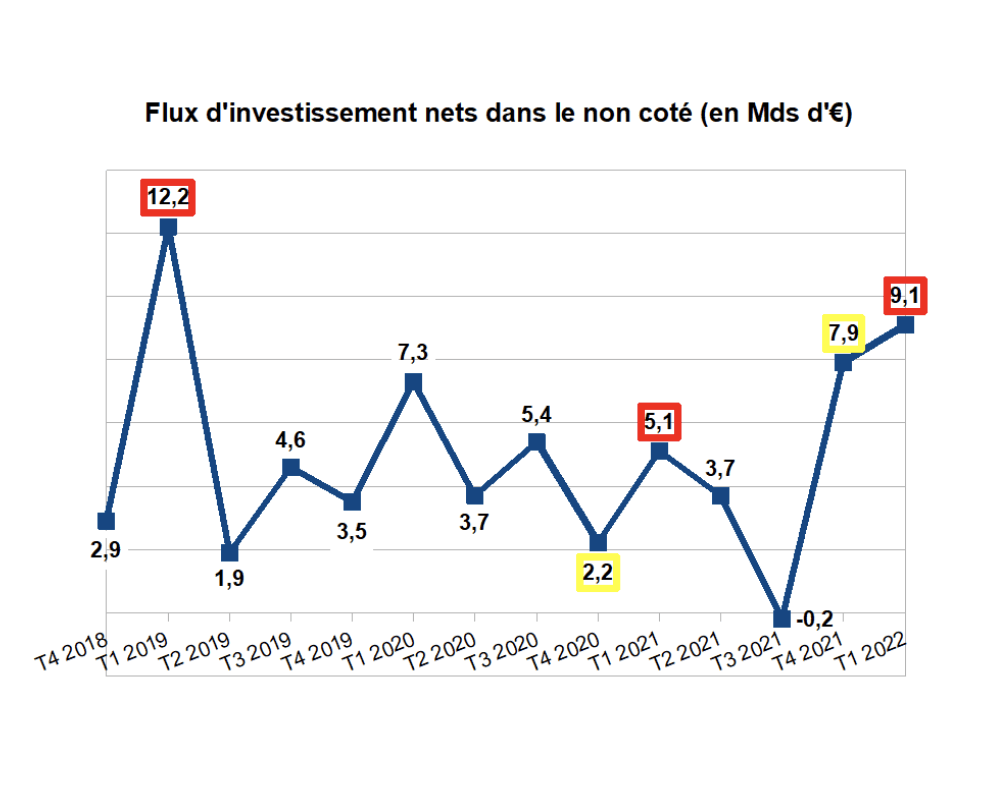

Au 1er trimestre 2022, le volume d’investissement net des ménages* sur 12 mois glissants a atteint

20,3 milliards d’euros dans le non coté, ce qui représente un excellent chiffre. Cette donnée était de 13,9 milliards d’euros au trimestre précédent (T4 2021) et de 16,7 milliards d’euros un an plus tôt (T1 2021).

Les flux ont culminé à

9,1 milliards d’euros sur le seul 1er trimestre 2022. Ils ont presque doublé par rapport à l’année d’avant (5,1 milliards d’euros au T1 2021), pour arriver à un plus haut quasiment historique. Il s’agit du meilleur chiffre enregistré depuis le 1er trimestre 2019 (12,2 milliards d’euros), qui avait été particulièrement exceptionnel.

On remarquait déjà un

très bon résultat au 4e trimestre 2021

pour les flux dans le non coté, avec un volume d’investissement de

7,9 milliards d’euros. Par rapport à l’année précédente (T4 2020, avec 2,2 milliards d’euros), la hausse se chiffre à près de 260 %. Il faut toutefois noter que le dernier trimestre de l’année 2020 avait été marqué par une performance en berne. Un fort ralentissement des volumes d’investissement dans le non coté avait été enregistré sur cette période, qui pouvait en partie s'expliquer par un manque d’effet de la BCE.

Les très bons résultats des T4 2021 et T1 2022 font suite à une chute des flux au 3e trimestre 2021, jusqu’à un niveau négatif (-0,2 milliard d’euros).

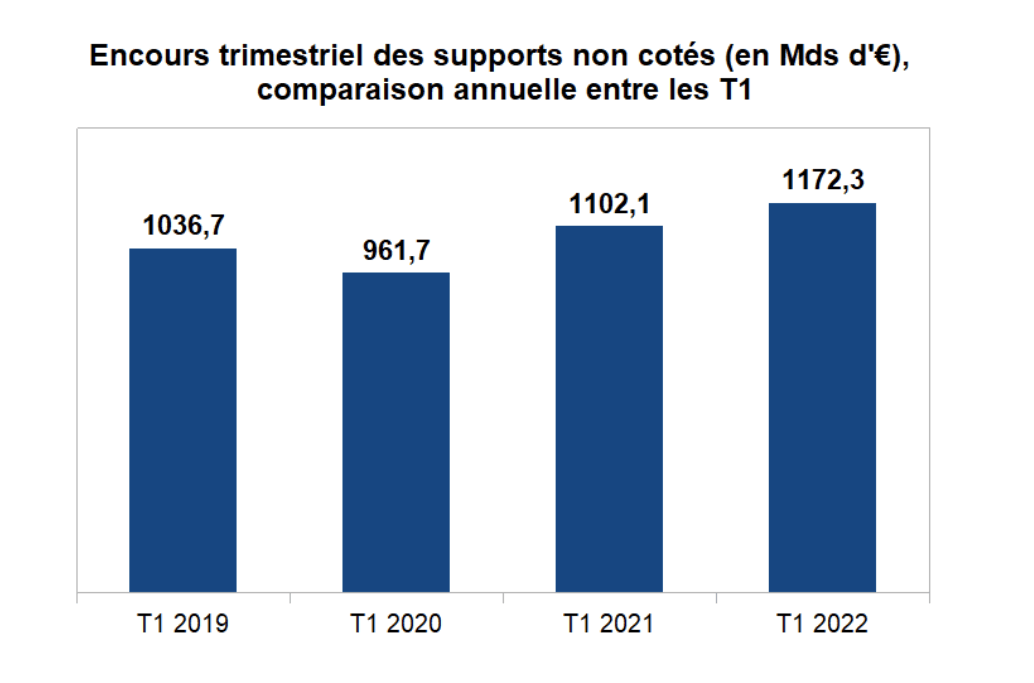

Concernant l’encours trimestriel des supports non cotés, il s’est établi à

1 172,3 milliards d’euros pour le 1er trimestre 2022. Soit une légère augmentation, d’environ 6,4 %, par rapport au 1er trimestre 2021 (1 102,1 milliards d’euros). Rappelons qu’entre les 1ers trimestres 2020 et 2021, l’encours dans le non coté a connu une progression de 14,6 %. Entre les 1ers trimestres 2019 et 2020, cette valeur avait baissé de 7,2 %.

L’analyse de Clément Francomme, CEO d’Utocat

Clément Francomme, pouvez-vous nous apporter des éléments ou hypothèses pour expliquer la chute des flux dans le non coté au T3 2021, puis la forte hausse aux T4 2021 et T1 2022 ?

« Notre système Catalizr a vu son activité continuer à progresser entre 2019 et 2022. Le volume de nos clients et prospects est également allé à la hausse sur cette période (si l’on raisonne en chiffres moyens). Étant donné que la Banque de France enregistre une baisse sur la période T2-T3 2021, nous en déduisons qu’il s’agit avant tout de “take profit” : il y a eu plus d’opérations de sortie que d’opérations d’entrée en volume en euros.

Les prises de décision dans le secteur ont certainement été effectuées en conséquence de la politique monétaire arrangeante et temporairement très importante de la BCE en 2020 (période Covid).

Un éventuel décalage des moments d’investissement par rapport aux moments de désinvestissement peut rapidement créer la situation négative du T3 2021 et la forte hausse du T4 2021. »

Pouvez-vous nous donner votre avis sur la situation aux T4 2021 et T1 2022 ? Vos pronostics concernant l’évolution des flux d’investissement dans le non coté ?

« L’existence de deux trimestres consécutifs aux montants élevés reste inhabituelle : il y a eu un engouement marqué pour le secteur du non coté au 4e trimestre 2021 et au 1er trimestre 2022. La fiscalité de fin d’année est une des pistes d’explication, qui indiquerait une plus forte présence de clientèle grand public. Celle-ci est en effet sensible à l'argument des impôts et poussée à souscrire en fin d’année pour s’assurer d’atteindre l’objectif de réduction ou d’amélioration fiscale recherché.

Les années précédentes n’ont pas suscité d’enthousiasme particulier au cours de leurs derniers mois. C’est un phénomène nouveau, qui promet d’être passionnant à étudier sur les prochains trimestres. »

Avez-vous d’autres remarques ?

« Il me semble que la période T3/T4 2022 sera intéressante à analyser, car l’épargne réglementée a été en très nette augmentation, signe d’un recul notable de la prise de risque par les ménages. »

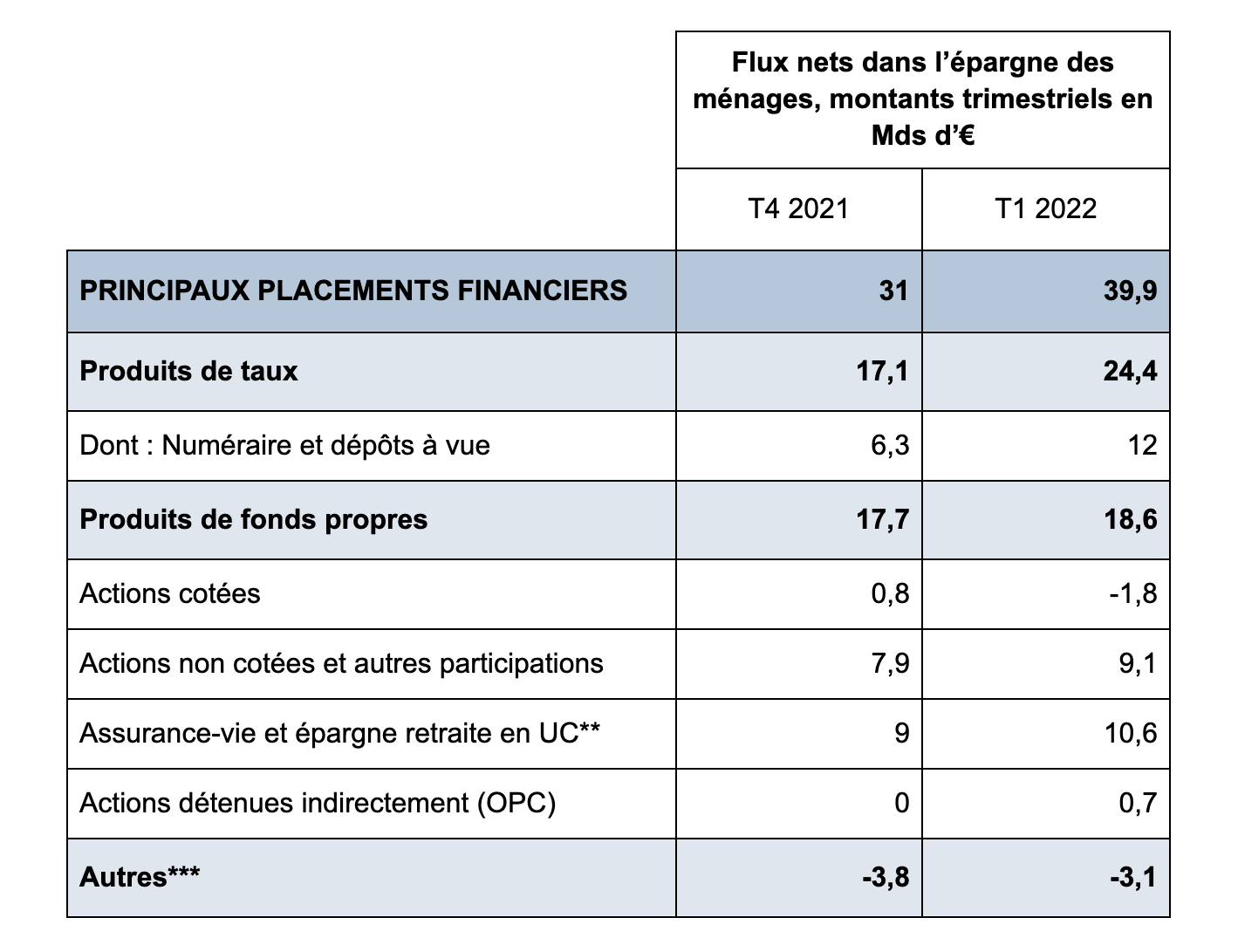

Le poids du non coté par rapport aux autres produits de fonds propres

Au 4e trimestre 2021, les volumes d’investissement nets dans le non coté constituaient 44,6 % des investissements nets totaux dans les produits de fonds propres. Au 1er trimestre 2022, ce pourcentage est passé à

48,9 %.

En ce début d’année 2022, les actions cotées ont enregistré une décollecte au profit des autres supports d’investissement en fonds propres.

Le non coté s’est positionné comme le sujet le plus plébiscité derrière les assurances-vie et l’épargne retraite en unités de compte, et a largement dépassé les OPC (actions détenues indirectement).

Sur le dernier trimestre 2021 et le premier trimestre 2022, les produits de fonds propres représentaient, respectivement,

57,1 % et 46,6 % des principaux placements financiers en termes de volumes d’investissement nets (contre 17,3 % et 28,3 % sur le T4 2020 et le T1 2021). Ces proportions atteignent

71,7 % et 66,7 % si nous retirons les placements en numéraire et les dépôts à vue du calcul, en considérant que ce ne sont pas des investissements à proprement parler (contre 32 % et 48,6 % sur le T4 2020 et le T1 2021).

Le poids conséquent des produits de fonds propres dans les placements financiers sur la période T4 2021-T1 2022 reflète à la fois une hausse des investissements dans les fonds propres et une baisse des investissements dans les produits de taux (par rapport aux trimestres précédents).

La conclusion de Clément Francomme :

« Le non coté représente une alternative prisée aux placements cotés, comme le montre le faible niveau de flux au T1 2022 pour les OPC et les actions cotées détenues en direct. Seules l’assurance-vie et l’épargne retraite gardent une excellente santé financière. La détention de parts de fonds en direct est boudée au profit des contrats d’assurance-vie en unités de compte.

Une fiscalité au moins au même niveau que celle de l’assurance-vie sera recherchée pour les placements non cotés, via des supports comme le

PEA, le

PEA-PME, le

PER titres, la holding familiale soumise à l’IS, etc.

Le non coté prend de plus en plus d’importance parmi les produits impliquant une prise de risque. C’est tout simplement que le jeu en vaut la chandelle. L’engouement pour le non côté est également le reflet d’une transformation sociétale profonde : les investisseurs affichent leur volonté d’apporter de la lisibilité et du sens à leurs placements. »

*ménages (particuliers et entrepreneurs individuels) + institutions sans but lucratif au service des ménages (ISBLSM) en France et à l’étranger

**nette des prestations

***essentiellement fonds non-résidents et fonds immobiliers

Source des données : Banque de France :

https://www.banque-france.fr/statistiques/epargne-des-menages-2022t1

https://www.banque-france.fr/statistiques/epargne-des-menages-2021t4

https://www.banque-france.fr/statistiques/epargne-des-menages-2021t3

https://www.banque-france.fr/statistiques/epargne-des-menages-2021t2

https://www.banque-france.fr/statistiques/epargne-des-menages-2021t1

https://www.banque-france.fr/statistiques/epargne-des-menages-2020t4

https://www.banque-france.fr/statistiques/epargne-des-menages-2019t1

Vous souhaitez découvrir le rapport complet de la Banque de France sur

"l'Épargne et Patrimoine financier des ménages T1 2022"